В условиях постоянного стремительного развития и изменения налогового законодательства, важно быть в курсе последних новостей и возможностей, предлагаемых государством. Один из таких инновационных механизмов – налоговый вычет за отдых на территории Российской Федерации. Это уникальная возможность не только полноценно погрузиться в обновленные возможности для релаксации и восстановления, но и воспользоваться финансовыми преимуществами, которые может предоставить государство.

Все большее количество россиян начинают обращать своё внимание на потенциал данного налогового вычета, поскольку он позволяет снизить нагрузку на домашний бюджет и позволяет в полной мере насладиться красотой и богатством российской природы. Данная возможность активно используется теми, кто стремится не только укрепить свое здоровье и повысить качество своего досуга, но и сэкономить денежные средства на приобретение туров за границей.

Современные реалии постоянно заставляют нас искать новые пути и способы рационализировать свои расходы. И налоговый вычет за отдых в России – прекрасная возможность для эффективного использования собственных ресурсов. Это может быть как поездка на озеро, горы, реку, так и просто прогулка по окрестностям вашего города. Главное – уделить время себе, позволить себе наслаждаться окружающей природой и разнообразными возможностями, которые предоставляет наша страна.

Требования для получения налогового льготного возмещения

Для того чтобы претендовать на налоговое льготное возмещение, необходимо соблюдать определенные требования и выполнить ряд условий.

| Критерий | Описание |

| Гражданство | Претенденты на налоговый вычет должны быть гражданами Российской Федерации. |

| Возраст | Налоговый вычет может быть оформлен только для лиц, достигших определенного возраста. Возрастной диапазон устанавливается в соответствии с законодательством. |

| Цель поездки | Получение налогового вычета возможно только в случае, если поездка осуществляется с определенной целью, то есть обусловлена необходимостью отдыха, лечения или иных факторов, указанных в налоговом законодательстве. |

| Документы | Для подтверждения факта отдыха или лечения в России, заявитель должен предоставить соответствующие документы, такие как медицинские справки, бронирование отеля и другие подтверждающие документы. |

Соблюдение данных требований является обязательным условием для получения налогового вычета за отдых в России. Помните, что каждый критерий имеет свое значение и важен для успешного получения льготного возмещения. Тщательно изучите требования и убедитесь, что соответствуете им перед оформлением заявки.

Список разрешенных расходов на отдых внутри страны

В данном разделе мы рассмотрим разрешенные виды расходов, которые могут быть учтены при подаче заявления на налоговый вычет в связи с отдыхом внутри Российской Федерации. Эти расходы включают в себя различные категории затрат, связанных с отдыхом и развлечениями на территории страны.

- Расходы на проживание и питание в отелях, гостиницах, санаториях и других официально зарегистрированных местах размещения.

- Расходы на транспортные услуги, такие как билеты на автобусы, поезда, самолеты и другие виды общественного или частного транспорта, использованные во время отдыха.

- Расходы на посещение культурных и исторических объектов, музеев, парков и других достопримечательностей, открытых для публичного посещения.

- Расходы на развлечения и досуговые мероприятия, такие как посещение театров, кинотеатров, концертов, мероприятий спортивного и развлекательного характера.

- Расходы на экскурсии, организованные лицензированными туристическими агентствами или гидами, включая услуги переводчиков.

- Расходы на медицинские услуги, связанные с отдыхом, такие как профилактические осмотры, лечение и реабилитация в специализированных медицинских учреждениях на территории Российской Федерации.

Однако, важно помнить, что для учета данных расходов необходимо иметь официальные документы, подтверждающие их фактическое осуществление, такие как чеки, квитанции, билеты и другие документы, удостоверяющие оплату данных услуг. Также следует учитывать ограничения и правила, установленные налоговым законодательством Российской Федерации, которые регулируют размеры и порядок получения налогового вычета за отдых внутри страны.

Как определить сумму налогового вычета в контексте отдыха на территории РФ

Размер налогового вычета за отдых в Российской Федерации может быть определен на основе нескольких факторов, которые влияют на его расчет. При расчете налогового вычета учитываются ограничения, предоставляемые законодательством, и определенные параметры, связанные со временем и стоимостью отдыха, которые вы можете использовать для уменьшения вашей налоговой нагрузки.

Один из ключевых факторов, влияющих на размер налогового вычета, является продолжительность отдыха. Чем больше времени вы проводите на отдыхе, тем выше будет ваш налоговый вычет. Также важно учесть расходы на проживание и питание, поскольку они также могут влиять на итоговую сумму налогового вычета. При расчете стоимости проживания и питания следует учесть стоимость номера, услуги ресторанов и другие затраты, связанные с вашим отдыхом.

- Определите продолжительность отдыха в днях.

- Рассчитайте среднюю стоимость проживания и питания в день.

- Умножьте среднюю стоимость на количество дней отдыха.

- Узнайте максимально допустимую сумму налогового вычета согласно действующему законодательству.

- Сравните полученную сумму с максимально допустимой и выберите меньшую из них.

На основе проведенных расчетов вы сможете определить размер налогового вычета за отдых в России и осуществить соответствующие действия для его получения. Не забывайте обратиться в налоговую службу для получения дополнительной информации и консультаций.

Требуемые документы для оформления налогового вычета за отдых

Для того чтобы воспользоваться налоговым вычетом, необходимо предоставить набор документов, подтверждающих факт проживания и расходы на отдых в России. В данном разделе мы рассмотрим основные требования и необходимые документы для получения вычета.

- Паспорт

- Договор на проживание

- Квитанции об оплате

- Билеты на перевозку

- Справки об оплате проживания и услуг отеля

- Документы, подтверждающие места посещения и развлечения (билеты в музеи, парки, театры и т.д.)

- Фотографии с отдыха

В первую очередь, вам необходимо иметь при себе паспорт – основной документ, удостоверяющий вашу личность. Он понадобится для подтверждения места проживания и факта нахождения в России.

Для оформления налогового вычета вам потребуется оформить и предоставить копию договора на проживание в выбранном отеле или гостинице. В договоре должна быть указана информация о дате проживания, стоимости и условиях предоставляемых услуг.

Также будут необходимы квитанции об оплате проживания, включая все дополнительные услуги. Квитанции должны содержать информацию о сумме, дате и способе оплаты.

Билеты на перевозку до места отдыха также являются важными документами для получения налогового вычета. Это могут быть билеты на поезд, автобус, самолет или другой вид транспорта.

Справки об оплате проживания и дополнительных услуг от отеля также могут потребоваться для подтверждения расходов на отдых. Эти справки должны содержать информацию о дате, стоимости и типе услуг, а также должны быть официально заверены отелем или администрацией.

Документы, подтверждающие посещение различных мест и развлечений во время отдыха (например, билеты в музеи, парки, театры), также могут быть важными для подтверждения факта отдыха и его стоимости.

Кроме того, рекомендуется иметь при себе фотографии, сделанные во время отдыха, которые могут служить вспомогательными доказательствами.

Как подать заявление на возврат средств, связанных с отдыхом в Российской Федерации

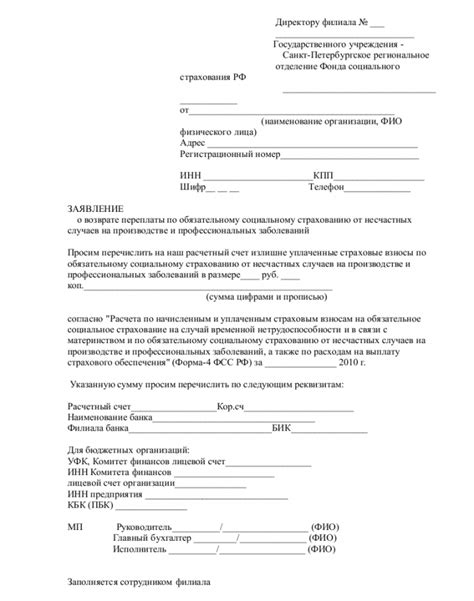

В этом разделе представлена информация о процессе подачи заявления на возврат средств, относящихся к расходам, связанным с отдыхом на территории Российской Федерации. Чтобы получить возможность вернуть часть своих затрат, необходимо ознакомиться с процедурой подачи заявления и основными требованиями, установленными налоговым законодательством.

1. Соберите необходимые документы

Перед подачей заявления на возврат денежных средств, убедитесь, что у вас есть все необходимые документы. Важно иметь при себе копии всех чеков и квитанций, подтверждающих совершение расходов на отдых в Российской Федерации. Также понадобится паспорт или иной документ, удостоверяющий личность, а также документы, подтверждающие ваше место пребывания и проведение отдыха в стране.

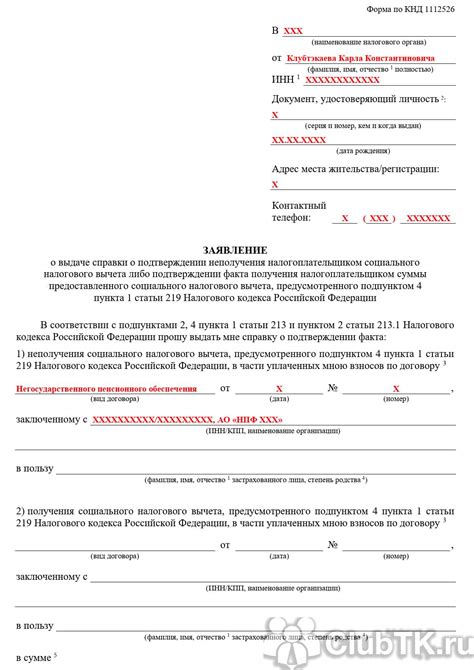

2. Заполните заявление на возврат средств

После сбора всех необходимых документов, заполните заявление на возврат средств. Укажите в нем все данные, требуемые налоговым органом, и проверьте правильность всех указанных сведений. Не забудьте подписать и датировать заявление.

3. Подайте заявление в налоговый орган

После тщательной проверки и подписания заявления, подайте его в ближайший налоговый орган по месту вашей регистрации или пребывания. После приема документов налоговым органом, вам будет выдано уведомление о приеме документов, которое подтверждает, что ваше заявление на возврат средств зарегистрировано.

4. Ожидайте обработки заявления

После подачи заявления, налоговый орган проведет проверку предоставленных вами документов и выполнение всех законодательных требований. Обработка заявления может занять некоторое время, поэтому будьте терпеливыми и ожидайте получения результата.

5. Получите возврат средств

После рассмотрения налоговым органом вашего заявления и проверки всех предоставленных документов, вам будет озвучено решение о возврате средств или о возможных исправлениях в документах. При положительном решении, вам будут возвращены денежные средства на ваш счет или переданы в установленном порядке.

Важно помнить, что процесс получения налогового вычета за отдых в России может отличаться от других видов налоговых вычетов. Поэтому рекомендуется ознакомиться с требованиями и инструкциями, предоставленными налоговым органом, и следовать им при подаче заявления на возврат средств.

Ожидаемые сроки рассмотрения заявления

В данном разделе будет рассмотрена информация о возможных сроках, в течение которых будет приниматься решение по заявлению на получение налогового вычета в связи с отдыхом в Российской Федерации.

Обращение по данному вопросу может потребовать некоторого времени для обработки и принятия решения компетентными органами. Согласно предварительным оценкам и нормативным актам, рассмотрение заявлений на получение налогового вычета может занимать от нескольких недель до нескольких месяцев, в зависимости от различных факторов.

| Тип заявления | Сроки рассмотрения |

|---|---|

| Стандартное заявление | От 2 до 4 недель |

| Заявление с приложением дополнительных документов | От 4 до 8 недель |

| Заявление с особыми обстоятельствами | От 8 до 12 недель |

Необходимо понимать, что указанные сроки являются примерными и могут незначительно варьироваться в зависимости от конкретной ситуации и загруженности налоговых органов. Кроме того, следует учитывать, что перед рассмотрением заявления может потребоваться дополнительная проверка представленных документов.

Для более точной информации о сроках рассмотрения заявления налогоплательщику рекомендуется обратиться в налоговый орган, где было подано заявление, или ознакомиться с дополнительной документацией и регламентами, предоставляемыми налоговыми органами.

Возможные препятствия и их решение при оформлении налогового вычета

При оформлении налогового вычета для отдыха в России возможны некоторые сложности, которые могут затруднить получение данного вычета. Необходимо знать, какие могут быть проблемы и как их решить, чтобы успешно получить вычет.

Неполное понимание требований

Первым основным препятствием может стать неполное понимание требований, необходимых для получения налогового вычета. Здесь важно внимательно прочитать все правила и условия, предъявляемые налоговым органом, чтобы правильно собрать и предоставить все необходимые документы и информацию.

Решение: Для избежания этой проблемы, рекомендуется обратиться к специалистам в области налогового права, которые помогут разобраться в требованиях и подготовить все необходимые документы. Также полезно изучить информацию, предоставляемую налоговыми органами на их официальных веб-сайтах.

Несоответствие документов

Второй возможной проблемой может стать несоответствие предоставляемых документов требованиям налогового органа. Важно внимательно проверять все предоставляемые документы на актуальность, правильность заполнения и соответствие требованиям.

Решение: Для решения этой проблемы, рекомендуется внимательно проверить все требования налогового органа и сравнить их с предоставляемыми документами. Если возникают сомнения или неясности, лучше обратиться за консультацией к специалистам в данной области. Они смогут помочь правильно оформить и представить все необходимые документы.

Отсутствие подтверждающих документов

Третьей возможной проблемой может стать отсутствие необходимых подтверждающих документов, которые требуются для получения налогового вычета. Важно иметь все необходимые документы, которые доказывают проведение отдыха в России и сумму затрат на него.

Решение: Для решения данной проблемы, рекомендуется заранее собрать все необходимые подтверждающие документы, такие как чеки, счета, договоры и другие документы, которые могут подтвердить проведение отдыха и затраты на него. Если какой-то документ отсутствует, стоит обратиться к организаторам отдыха или проживания, чтобы получить его копию или подтверждение.

Соблюдение требований и предоставление правильных документов - ключевые факторы при получении налогового вычета за отдых в России. Помните о возможных препятствиях и учитывайте решения, предложенные выше, чтобы успешно получить свой налоговый вычет.

Использование полученного налогового вычета для оплаты отдыха на территории РФ

В данном разделе рассмотрим, каким образом можно эффективно использовать полученный налоговый вычет для оплаты отдыха в различных регионах Российской Федерации.

Одним из наиболее облегчающих факторов при планировании отдыха на национальной территории является использование налогового вычета, который вы можете получить в результате проведенных вами действий, связанных с определенными видами расходов. Это представляет собой возможность получить определенную сумму, которую вы можете будете использовать для оплаты отдыха в различных российских регионах.

Во-первых, важно определить, какими именно видами расходов вы можете воспользоваться для получения налогового вычета. Это могут быть, например, расходы на проживание в отелях или гостиницах, бронирование авиабилетов или железнодорожных билетов, услуги туроператоров и другие расходы, связанные с организацией и прохождением отпуска или отдыха.

Во-вторых, после того как вы определите виды расходов, по которым вы можете претендовать на налоговый вычет, следует обратиться к своему работодателю или к налоговой службе за получением необходимых документов и подробных инструкций по оформлению вычета. Важно учесть, что сроки и процедуры могут различаться в зависимости от региона и вашего места работы или проживания.

И, наконец, когда вы получите налоговый вычет, можно приступить к его эффективному использованию для оплаты отдыха в России. При планировании поездки стоит обратить внимание на сезонность и цены в различных регионах, чтобы выбрать оптимальное место для отдыха, где ваш налоговый вычет максимально сможет покрыть расходы. Также стоит учесть возможность сочетания вычета с другими скидками и акциями, предоставляемыми различными гостиничными компаниями или туристическими агентствами.

Вопрос-ответ

Какие документы нужны для получения налогового вычета за отдых в России?

Для получения налогового вычета за отдых в России необходимо предоставить следующие документы: копию паспорта, копию путевки или брони, копию договора с турагентством или отелем, а также чеки или квитанции об оплате услуг.

Какие расходы могут быть учтены при получении налогового вычета за отдых в России?

При получении налогового вычета за отдых в России могут быть учтены следующие расходы: стоимость проживания в отеле или гостинице, стоимость транспорта (поездки на поезде, автобусе и т.д.), стоимость питания (в ресторанах, кафе и т.д.), а также расходы на экскурсии и развлечения.

Какой размер налогового вычета можно получить за отдых в России?

Размер налогового вычета за отдых в России зависит от суммы затрат на отдых. Обычно налоговый вычет составляет 13% от суммы затрат. Но есть ограничение на размер вычета - не более 120 тысяч рублей в год.

Можно ли получить налоговый вычет за отдых в России, если оплата была произведена наличными?

Да, можно получить налоговый вычет за отдых в России, даже если оплата была произведена наличными. Для этого необходимо иметь чеки или квитанции об оплате услуг, которые подтверждают факт проведения расчетов.

Сколько времени занимает получение налогового вычета за отдых в России?

Время получения налогового вычета за отдых в России может занимать от нескольких недель до нескольких месяцев. Все зависит от работы налоговых органов и загруженности их сотрудников. Обычно процесс занимает около 1-2 месяцев, но бывают и исключения.