Когда приходит время подачи налоговой декларации, мы все стремимся максимально оптимизировать свои налоговые выплаты. И одним из эффективных способов сокращения своих налоговых обязательств является использование упрощенного налогового вычета. Но какие шаги нужно предпринять для его получения в следующем году, чтобы получить все преимущества, которые он может предложить? Давайте разберемся вместе.

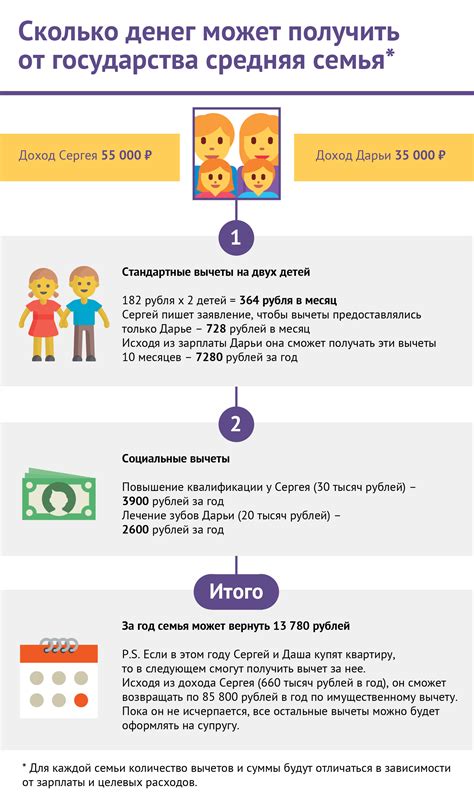

Первым и самым важным шагом является понимание того, что упрощенный налоговый вычет может применяться к различным видам расходов, связанных с вашей деятельностью или личными обязательствами. Это может быть все, начиная от медицинских расходов и образовательных платежей, и заканчивая взносами в пенсионные фонды и благотворительные организации. Важно помнить, что каждая категория имеет свои ограничения и требует наличия документов, подтверждающих эти расходы. Поэтому, чтобы защитить себя и гарантировать возврат налога, необходимо быть внимательным и организованным при сборе всех необходимых документов.

Кроме того, вторым важным аспектом является планирование и оптимизация ваших налоговых выплат еще до начала нового налогового года. Используя различные стратегии исключения доходов или реорганизации своей финансовой деятельности, вы можете заранее сократить свои налоговые обязательства и обеспечить себе дополнительные льготы. Рассмотрение возможности досрочного погашения кредитов, организации собственного бизнеса или инвестиций в налогово-эффективные финансовые инструменты – это всего лишь некоторые из действий, которые могут помочь вам добиться большей налоговой оптимизации.

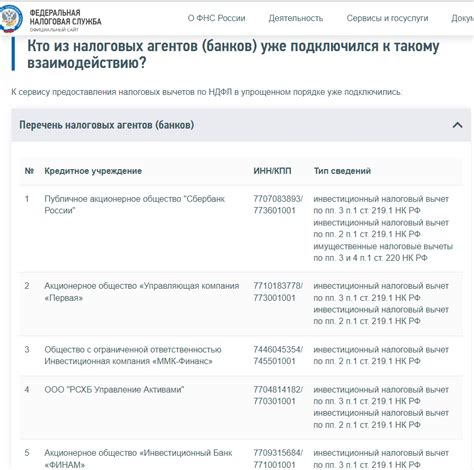

Шаг 1: Ознакомьтесь с условиями получения упрощенного налогового вычета

Перед тем, как приступить к получению упрощенного налогового вычета, необходимо понять, какие требования необходимо выполнить для успешного получения этой льготы. Эти условия помогут вам определить, имеете ли вы право на упрощенный налоговый вычет и какие документы будут необходимы для подтверждения вашей законной статуса.

Одним из условий получения упрощенного налогового вычета является достижение определенного уровня дохода, за который вы сможете воспользоваться этой возможностью. Важно ознакомиться с текущими годовыми значениями дохода и убедиться, что ваш доход соответствует этим требованиям. Также стоит учитывать, что для разных категорий налогоплательщиков могут предусматриваться различные лимиты.

Кроме того, важно учитывать, что упрощенный налоговый вычет может быть получен только при наличии определенного статуса налогоплательщика. Например, предприниматели или фрилансеры могут иметь возможность получить эту льготу при соблюдении определенных условий и наличии соответствующих документов.

Также стоит обратить внимание на то, что не все виды расходов подлежат учету при получении упрощенного налогового вычета. Налоговое законодательство определяет определенный перечень допустимых расходов, на которые может быть применен упрощенный вычет. Важно ознакомиться с этим перечнем, чтобы правильно отразить свои расходы и иметь возможность воспользоваться упрощенным налоговым вычетом.

Подготовка к получению упрощенного налогового вычета требует внимательного ознакомления с правилами и условиями. Необходимо проверить свою пригодность для этой льготы, а также убедиться, что имеются все необходимые документы для подтверждения вашего права на упрощенный налоговый вычет. Будьте внимательны и следуйте указаниям, чтобы успешно получить эту льготу и снизить свои налоговые обязательства в соответствии с законодательством.

Шаг 2: Подготовка необходимых документов и информации

Для успешного оформления упрощенного налогового вычета в будущем году вам потребуется собрать определенные документы и предоставить необходимую информацию. Это позволит вам избежать задержек в процессе подачи заявления и обеспечит более быстрое рассмотрение вашего запроса.

Вот несколько ключевых шагов, которые вам следует выполнить при подготовке необходимых документов и информации:

- Убедитесь, что у вас есть документы, подтверждающие вашу налоговую идентификацию. К таким документам могут относиться паспорт, свидетельство о рождении или водительское удостоверение.

- Предоставьте все необходимые финансовые документы, подтверждающие вашу доходность и расходы. Это могут быть копии налоговых деклараций, банковских выписок, счетов и других документов, отражающих ваши финансовые операции.

- Соберите информацию о возможных налоговых льготах и вычетах, которыми вы можете воспользоваться при подаче заявления. Проверьте актуальные налоговые законы и правила, чтобы не упустить возможности снизить свою налоговую нагрузку.

- Подготовьте дополнительные документы или свидетельства, если они требуются для подтверждения вашего права на налоговый вычет. Это могут быть документы, связанные с образованием, медицинскими расходами, приобретением недвижимости и другими факторами, влияющими на вашу налоговую ситуацию.

- Обратитесь за помощью к налоговому консультанту или специалисту по налоговому праву, если вы неуверены в правильности подготовки документов или не понимаете некоторые аспекты налогового законодательства.

Соблюдение всех этих шагов поможет вам грамотно подготовиться к оформлению упрощенного налогового вычета в году, исключить возможные ошибки и ускорить процесс рассмотрения заявления.

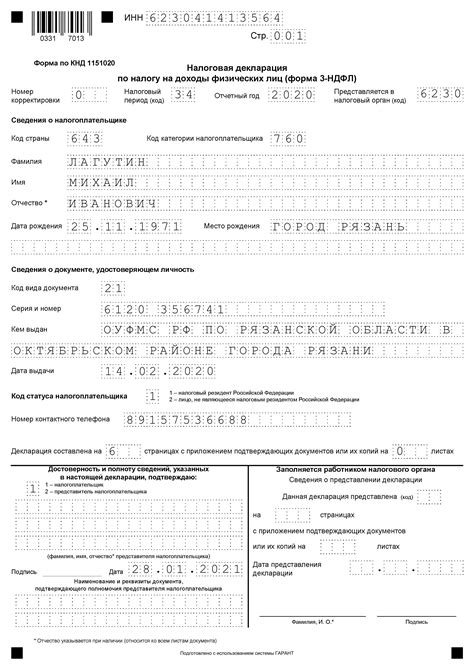

Шаг 3: Оформление налоговой декларации с учетом возможного снижения налоговых выплат

В данном разделе будут представлены указания по заполнению налоговой декларации, учитывая применение упрощенного налогового вычета, что позволяет снизить обязательные налоговые платежи.

Для начала заполнения налоговой декларации необходимо ознакомиться с правилами и требованиями, связанными с упрощенным налоговым вычетом. Важно учесть, что данный вычет предоставляется гражданам для сокращения налогооблагаемого дохода и подлежит аккуратному и точному заполнению.

При заполнении налоговой декларации следует обратить особое внимание на разделы, которые требуют указания информации о полученных доходах и расходах. Необходимо точно и четко отразить все сведения о доходах, которые могут быть использованы для учета упрощенного налогового вычета. Также необходимо указать все расходы, подлежащие учету при включении в схему упрощенного налогового вычета.

Важно помнить, что налоговая декларация должна быть заполнена до конечного срока, установленного налоговым законодательством. В случае неправильного или неполного заполнения декларации, возможны штрафы и дополнительные проверки со стороны налоговых органов. Поэтому рекомендуется внимательно ознакомиться со всеми требованиями и рекомендациями при заполнении налоговой декларации с использованием упрощенного налогового вычета.

После заполнения налоговой декларации необходимо внимательно проверить все указанные данные на наличие ошибок и опечаток. Рекомендуется обратиться к налоговым консультантам или специалистам для подтверждения правильности заполнения декларации и получения возможного упрощенного налогового вычета.

Шаг 4: Отправьте налоговую декларацию в налоговую службу

После того, как вы собрали все необходимые документы и заполнили налоговую декларацию, настало время подать ее в налоговую службу. Это важный этап процесса получения налогового вычета и позволит вам официально сообщить о вашем праве на данное льготное облегчение.

Перед отправкой декларации обязательно внимательно проверьте все указанные сведения и убедитесь, что они соответствуют вашим налоговым данным. Ошибки или неполные данные могут привести к задержке рассмотрения вашей заявки или отказу в получении налогового вычета.

Есть несколько способов подачи налоговой декларации в налоговую службу. Вы можете отправить ее по почте, лично посетив налоговое учреждение или воспользоваться электронной системой онлайн-подачи декларации. Выберите наиболее удобный и доступный для вас способ, учитывая сроки подачи и возможности своего региона.

Не забывайте сохранять копию заполненной налоговой декларации и полученного от налоговой службы подтверждения о ее принятии. Это поможет вам иметь доказательства своевременной подачи и позволит в случае необходимости обосновать свои претензии.

- Убедитесь, что все указанные сведения в декларации соответствуют вашим налоговым данным.

- Выберите наиболее удобный способ подачи декларации в налоговую службу.

- Сохраните копию заполненной декларации и подтверждения о ее принятии.

Шаг 5: Ожидание решения от налоговой службы и получение выгодного налогового вычета

На данном этапе вы уже проделали все необходимые действия по подаче заявления на упрощенный налоговый вычет в соответствии с требованиями налогового законодательства. Теперь наступает время ожидания решения налоговой службы, которая проведет проверку предоставленной информации и примет окончательное решение.

Важно помнить, что налоговая служба производит детальный анализ предоставленных документов, чтобы убедиться в соответствии вашего заявления законодательным требованиям. В процессе проверки могут потребоваться дополнительные документы или уточнения. Поэтому рекомендуется быть готовым предоставить дополнительную информацию в кратчайшие сроки.

Получение решения налоговой службы может занять некоторое время, поэтому рекомендуется быть терпеливым и ожидать уведомления о статусе вашего заявления. Узнать результаты можно через личный кабинет налогоплательщика или с помощью других доступных вам способов связи с налоговой службой.

После положительного решения налоговой службы вы сможете получить упрощенный налоговый вычет, который позволит вам существенно снизить объем подлежащих уплате налогов. Вам может быть предоставлена возможность самостоятельно выбрать способ получения вычета, либо налоговая служба автоматически начислит его вам. В любом случае, будьте внимательны при получении вычета и проверьте правильность начисления суммы.

Не забывайте, что упрощенный налоговый вычет – это особенное льготное условие, предоставляемое на основе законодательства. Соблюдайте все необходимые требования, представляйте достоверные сведения и предоставляйте требуемые документы, чтобы получить возможность использовать вычет и снизить вашу налоговую нагрузку.

Вопрос-ответ

Какие требования необходимо соблюсти, чтобы получить упрощенный налоговый вычет в 2023 году?

Для того чтобы получить упрощенный налоговый вычет в 2023 году, необходимо быть налоговым резидентом Российской Федерации, иметь доходы, облагаемые ставкой НДФЛ 13%, и заниматься определенной видов деятельности, которые определены в перечне, утвержденном Министерством Финансов РФ. Также необходимо внести данные о договоре на социальное обслуживание в ЖКХ в декларацию, указать сумму, которая подлежит вычету, и предоставить соответствующие подтверждающие документы.

Какие виды деятельности входят в перечень, предоставляющий право на упрощенный налоговый вычет?

В перечень видов деятельности, предоставляющих право на получение упрощенного налогового вычета, входят: услуги грузоперевозок, услуги по ремонту и строительству, услуги юридических, бухгалтерских и консультационных фирм, услуги по информационным технологиям и программированию и другие. Полный перечень можно найти на официальном сайте Министерства Финансов РФ.

Сколько можно получить упрощенного налогового вычета в 2023 году?

Сумма упрощенного налогового вычета в 2023 году составляет 120 000 рублей. Это означает, что вы можете уменьшить свои налоговые платежи на эту сумму при условии, что у вас есть соответствующая сумма доходов, облагаемых ставкой 13%.

Какие документы необходимо предоставить для получения упрощенного налогового вычета?

Для получения упрощенного налогового вычета необходимо предоставить в налоговую инспекцию следующие документы: декларацию по упрощенной системе налогообложения, документы, подтверждающие виды деятельности, по которым вы претендуете на вычет, договор на социальное обслуживание в ЖКХ и другие документы, которые могут потребоваться в конкретном случае.