В современном мире, где каждый день принес новые технологические достижения, появляются все новые способы использования необходимых ресурсов без их приобретения. Важным направлением, являющимся ответом на запросы бизнеса и частного сектора, является лизинг - это одна из форм аренды, позволяющая получить прибыль и успех без необходимости полного владения.

Определенно, каждый из нас слышал о лизинге, но далеко не каждый знаком со всеми нюансами и возможностями этой альтернативной системы. В «аренде со стороны» ключевым моментом является внимание к деталям и гибкость участников, а также поиск новых путей и решений.

Концепция лизинга строится на концепции временного пользования имуществом, что обеспечивает доступ к использованию без необходимости приобретения полного владения. Важным преимуществом этой системы является возможность сэкономить ресурсы и временные затраты, что делает лизинг популярным выбором для бизнеса и частных лиц.

Определение сущности лизинг и его основные принципы

В современном экономическом мире существует широко применяемая финансовая практика, которая называется лизингом. Это способ организации финансирования, при котором одна сторона, называемая лизингодателем, предоставляет в аренду предметы или объекты, находящиеся в его собственности или использовании, другой стороне, называемой лизингополучателем, на определенный период времени.

Основной принцип лизинга заключается в том, что лизингодатель сохраняет право собственности на арендованные предметы или объекты, одновременно передавая право их использования лизингополучателю. Таким образом, возникает соглашение между двумя сторонами, в рамках которого лизингополучатель получает необходимые активы для своей деятельности, без необходимости приобретения их полной стоимости.

Основными принципами лизинга являются:

- Двусторонняя выгода: сделка по лизингу должна приносить пользу и лизингодателю, и лизингополучателю. Лизингодатель получает плату за аренду, а лизингополучатель получает доступ к необходимым активам без больших финансовых затрат.

- Долгосрочность: лизинговые договоры заключаются на длительный период времени, обычно от нескольких лет. Это позволяет лизингополучателю более эффективно планировать свою деятельность и использовать активы на протяжении всего срока договора.

- Гибкость: лизинговые условия могут быть адаптированы к конкретным потребностям лизингополучателя. Это может включать изменение срока аренды, суммы арендной платы или даже обмен арендуемых активов в процессе действия договора.

- Сервисное обслуживание: в рамках лизинговой сделки лизингодатель может предоставить сервисное обслуживание и ремонт арендуемых активов. Это позволяет лизингополучателю сосредоточиться на своей основной деятельности, не беспокоясь о технической поддержке.

Все эти принципы делают лизинг привлекательным инструментом для финансирования и операционной деятельности компаний различной формы собственности и отраслей экономики. Он предоставляет возможность получить необходимые активы без значительных финансовых затрат и обеспечивает гибкие условия сделки, которые можно адаптировать к потребностям каждого участника лизинговой сделки.

Особенности и выгоды лизинга для юридических субъектов

Когда речь заходит о заключении долгосрочных сделок на приобретение различного оборудования или транспортных средств, юридическим лицам стоит обратить внимание на различные варианты финансирования, включая лизинг. Механизм лизинга предлагает определенные преимущества, которые могут быть особенно полезны для компаний и организаций.

- Гибкость: одним из ключевых плюсов лизинга для юридических лиц является гибкость условий сделки. Лизинговые компании предлагают различные варианты сроков аренды и выплат, которые могут быть адаптированы под конкретные потребности организации. Это позволяет оптимизировать расходы и управлять бюджетом более эффективно.

- Сокращение издержек: лизинговые сделки могут помочь снизить первоначальные затраты на приобретение оборудования или транспортных средств. Вместо того, чтобы необходимо было выплачивать полную стоимость сразу, юридическое лицо может распределить платежи на протяжении согласованного срока аренды. Это особенно полезно при необходимости замены или модернизации оборудования.

- Обновление технологий: лизинг дает возможность юридическим лицам быть в курсе последних технологических инноваций. При заключении лизинговой сделки, они могут обновлять и модернизировать свое оборудование в соответствии с новейшими разработками без необходимости каждый раз покупать новое оборудование за полную стоимость.

- Удобство обслуживания: большинство лизинговых сделок включает не только аренду оборудования, но и дополнительные услуги поддержки и обслуживания. Юридическим лицам не нужно беспокоиться о техническом обслуживании или ремонте, поскольку все эти вопросы берет на себя лизинговая компания.

Лизинг предлагает юридическим лицам ряд преимуществ, которые могут быть особенно полезны в условиях современной деловой среды. Гибкость условий, снижение издержек, доступ к новейшим технологиям и удобство обслуживания – все это делает лизинг привлекательным вариантом финансирования для предприятий и организаций любого масштаба.

Основные виды лизинга и их условия

В мире существуют разные способы осуществления лизинговых операций, которые предлагают различные условия и преимущества для сторон сделки. Ознакомимся с основными видами лизинга и условиями, которые они предлагают.

- Финансовый лизинг: данный вид предполагает долгосрочную аренду объекта с последующим выкупом за символическую стоимость. Заемщик несет все риски владения, обслуживания и утилизации объекта.

- Операционный лизинг: в данном случае объект арендуется на определенный период времени, после которого его можно вернуть, обменять на новый или выкупить по рыночной цене. Лизингодатель несет риски владения и управления объектом.

- Структурированный лизинг: это форма лизинга, в которой объект может быть разделен на части и сдан в аренду нескольким клиентам. Каждая сторона платит в соответствии с долей использования объекта или его части.

- Подконтрактный лизинг: данный тип лизинга предполагает передачу прав аренды лизингодателя на другие компании или организации. Подконтрактный лизинг часто применяется в сфере автомобильного транспорта и медицинского оборудования.

Каждый вид лизинга имеет свои преимущества и условия, которые могут быть наиболее выгодными в зависимости от конкретных потребностей и ограничений сторон. При выборе типа лизинга важно учитывать финансовые возможности, цели арендатора, а также оговорить все детали и условия в договоре, чтобы избежать потенциальных проблем и конфликтов.

Каковы виды объектов, которые могут быть сданы в лизинг?

Лизинг представляет собой гибкую и выгодную форму финансирования, которая может быть применена практически к любым видам объектов. Разнообразие объектов, которые могут быть предметом лизинга, огромно и включает в себя такие сферы, как:

Транспортные средства: автомобили, грузовики, автобусы, специализированная строительная и сельскохозяйственная техника.

Промышленное оборудование: станки, компрессоры, печи, конвейеры, генераторы электроэнергии.

Технологическое оборудование: компьютеры, серверы, принтеры, фото- и видеотехника, медицинское оборудование.

Недвижимость: офисы, коммерческие помещения, складские комплексы, производственные площади.

Специализированное оборудование: телефонные станции, погрузчики, электрооборудование.

Важно отметить, что список объектов, подлежащих лизингу, не является исчерпывающим, и подходы могут отличаться в зависимости от конкретной ситуации и потребностей клиента. Лизинговые компании, как правило, имеют широкий спектр услуг и могут предложить индивидуальный подход к каждому клиенту.

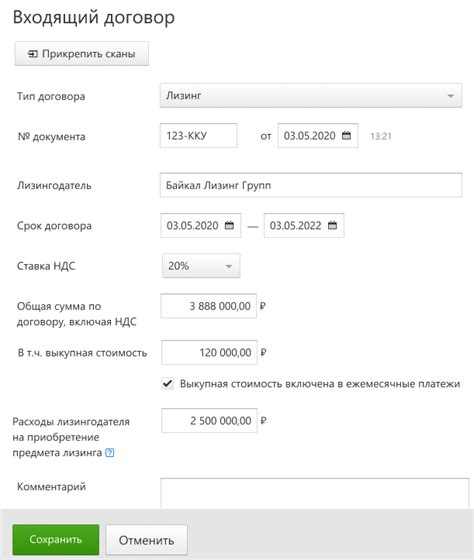

Оформление договора лизинга и его неотъемлемые компоненты

Соглашение о лизинге представляет собой существенный и незаменимый инструмент в бизнесе, обеспечивая важное сотрудничество между двумя сторонами. В процессе оформления договора лизинга необходимо учесть различные обязательные элементы, которые определяют правовые обязательства и условия, регулирующие эту сделку.

- Точно определенные стороны и их данные: В договоре лизинга следует ясно указать имена и данные всех участников сделки, включая наименование организаций или фирм, а также адреса и контактные данные.

- Описание лизингуемого имущества: Четкое и подробное описание предмета лизинга, включая марку, модель, серийный номер, а также технические характеристики и состояние, поможет исключить возможные разногласия и неоднозначности в будущем.

- Срок и порядок оплаты: Детальное описание срока аренды и размера лизинговых платежей является важной частью договора лизинга. Указание на четкие даты платежей и их размер, а также условия индексации или изменения оплаты, если такие предусмотрены, помогут избежать потенциальных недоразумений.

- Страхование и риски: Правила и обязанности по страхованию объектов лизинга, включая страхование от повреждений, угона или других несчастных случаев, должны быть ясно определены в договоре. Кроме того, необходимо указать, кто несет ответственность за ущерб, причиненный имуществу во время лизинга.

- Права и обязанности сторон: Договор лизинга должен содержать четкие и объективные обязательства, которые лежат на плечах как лизингодателя, так и лизингополучателя. Права обеих сторон должны быть четко оговорены, включая права на управление и использование объекта лизинга.

- Процедура расторжения договора: Необходимо установить процедуру и условия расторжения соглашения о лизинге, включая возможные штрафы и компенсации, а также сроки и уведомление об этом. Такие положения могут помочь в случае возникновения непредвиденных обстоятельств или нарушений.

При оформлении договора лизинга необходимо соблюдать и учитывать эти обязательные элементы, чтобы обе стороны осознавали свои права и обязанности в рамках сделки. Такой документ является важной правовой основой для сотрудничества в области лизинга и помогает предотвратить возможные конфликты и недоразумения.

Роль лизинговой компании в процессе оформления лизинга

Прежде всего, лизинговая компания выполняет роль посредника и финансирующей организации, обеспечивая связь между лизингодателем и лизингополучателем. Она аккумулирует требования обеих сторон и стремится к достижению взаимовыгодного соглашения, учитывая потребности и возможности каждой из них.

В процессе оформления лизинга лизинговая компания также осуществляет процедуры проверки кредитоспособности лизингополучателя, анализирует и оценивает его финансовое состояние и платежеспособность. Она проводит детальное изучение заявки на лизинг, выявляя все необходимые факты и документы, чтобы минимизировать риски финансовых потерь в будущем.

Кроме того, лизинговая компания выполняет юридическую функцию, гарантируя соблюдение законодательства и правил оформления лизинговой сделки. Она разрабатывает и составляет соответствующие документы, такие как лизинговое соглашение, которое является правовой основой всей сделки. Компания также отслеживает соблюдение условий соглашения в процессе его исполнения.

Кроме основных задач, связанных с оформлением и организацией лизинга, лизинговая компания может выполнять дополнительные функции, такие как страхование лизинговых активов или предоставление других консультационных услуг, направленных на повышение эффективности использования лизингового имущества и усиление финансовой безопасности сторон лизинговой сделки.

В итоге, роль лизинговой компании в процессе оформления лизинга несомненно значительна. Ее профессионализм, опыт и информационные ресурсы позволяют обеспечить надежность и безопасность сделки для обеих сторон. Благодаря надлежащей работе лизинговой компании лизингополучатель получает необходимое имущество, а лизингодатель – стабильные и своевременные платежи за его использование.

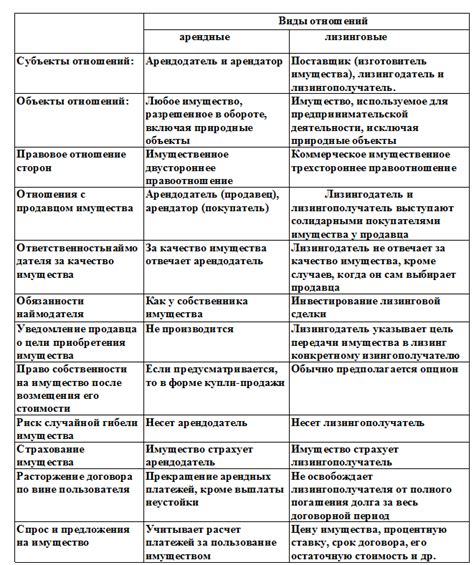

Сравнение лизинга с другими формами финансирования и выбор оптимального варианта

Банковский кредит – это одна из основных альтернатив лизингу. Отличительной особенностью банковского кредита является полное принадлежание актива заемщику сразу после его покупки. Однако это также означает, что заемщик должен выплатить банку полную сумму кредита, включая проценты, что может затруднить финансовое положение компании.

Рассрочка – другая форма финансирования, при которой товар или оборудование приобретаются у продавца с условием оплаты поэтапно в течение определенного периода времени. Рассрочка может быть удобным решением для компаний, не имеющих возможности получить кредит или взять в аренду оборудование. Однако необходимо учитывать, что в случае проблем с выплатами, рассрочка может стать невыгодной из-за начисления процентов и штрафных санкций.

Лизинг является альтернативой банковскому кредиту и рассрочке и предлагает оптимальное сочетание гибкости и выгодных условий. При лизинге лизингодатель приобретает актив и сдает его в аренду лизингополучателю на определенный период времени. Это позволяет компании сэкономить значительные средства, так как она не только избегает необходимости выплаты полной стоимости актива, но и получает возможность использовать его для развития бизнеса. Кроме того, лизинг имеет гибкие условия, такие как возможность продления контракта, выкуп актива, а также налоговые льготы.

При выборе между лизингом, банковским кредитом и рассрочкой, необходимо учитывать финансовые возможности компании, ее цели и потребности. Приобретение актива в собственность через банковский кредит имеет свои преимущества, но может быть более затратным с точки зрения начальных вложений. Рассрочка может быть удобна, если компания не имеет возможности получить кредит или взять актив в аренду, но может оказаться невыгодной при задержке платежей. Лизинг, в свою очередь, предлагает более гибкие условия и экономическую выгоду, что делает его привлекательным вариантом для многих компаний.

Вопрос-ответ

Что такое лизинг?

Лизинг - это финансовая операция, при которой одна сторона (лизингодатель) предоставляет во временное пользование вещь или имущество другой стороне (лизингополучателю) в обмен на определенную плату.

Какие виды лизинга существуют?

Существует несколько видов лизинга, таких как операционный лизинг, финансовый лизинг и выкуп (лизинг с правом выкупа).

Какую имущество можно взять в лизинг?

В лизинг можно взять различные виды имущества, включая автомобили, технику, оборудование, недвижимость и другое.

Как оформить лизинговую сделку?

Для оформления лизинговой сделки нужно обратиться к лизинговой компании, предоставить необходимые документы, подписать договор и выполнять условия сделки, включая регулярные платежи.

Какие преимущества и недостатки имеет лизинг?

Преимущества лизинга включают возможность получить нужное имущество без крупных затрат, обновление оборудования, налоговые льготы. Недостатки - наличие ограничений по использованию имущества, долгосрочные обязательства и высокие процентные ставки.

Что такое лизинг?

Лизинг – это финансовая сделка, предоставляющая возможность временного использования имущества, принадлежащего другой стороне, за плату. Условия лизинга определяются в договоре, и в итоге лизингополучатель может получить доступ к нужному ему оборудованию, автомобилю или другому имуществу без необходимости его покупки.