Налоговый вычет за продленку – это актуальный вопрос, который волнует многих родителей. В стремительном ритме современной жизни все чаще приходится использовать услуги продленного дня в детских учреждениях. Однако, возможно ли воспользоваться налоговым вычетом в этом случае?

На первый взгляд может показаться, что расходы на продленку не подпадают под действие налоговых льгот. Однако, существуют определенные правила и условия, которые позволяют родителям получить налоговый вычет за продленку. Важно знать, какие документы необходимо предоставить и какие требования нужно соблюсти для этого.

Эта статья расскажет вам о возможности получения налогового вычета за продленку, подробно разберет правила и условия, которые следует учитывать. Узнайте, как оптимизировать свои налоговые платежи, воспользовавшись данной льготой.

Налоговый вычет за продленку

Как получить налоговый вычет за продленку?

Для получения налогового вычета за продленку необходимо следовать определенным правилам и предоставить соответствующие документы – копии чеков или счетов за оплату услуг продленки. Кроме того, следует учитывать, что вычеты могут быть ограничены суммой или определенными условиями, установленными законодательством.

Уточняйте информацию о налоговых вычетах за продленку у специалистов или налоговой службы вашего региона для получения подробной консультации и инструкций.

Как получить налоговый вычет

Для того чтобы получить налоговый вычет за продленку, необходимо выполнить следующие шаги:

| 1 | Соберите документы о расходах на продленку для ребенка |

| 2 | Заполните декларацию по налогам с учетом расходов на продленку |

| 3 | Прикрепите к декларации все необходимые документы |

| 4 | Подайте декларацию в налоговую инспекцию |

| 5 | Ждите решение налоговой службы по вашему запросу на вычет |

Процедура оформления налогового вычета

Для получения налогового вычета за расходы на продленку необходимо следовать определенной процедуре:

1. Соберите все необходимые документы, подтверждающие ваше право на получение вычета, включая копию договора об оказании услуг продленки, кассовый чек или иной документ об оплате.

2. Обратитесь в налоговую инспекцию или заполните декларацию налогового вычета в электронном формате, указав все необходимые данные.

3. Предоставьте документы и заполненную декларацию налоговому органу в установленные сроки.

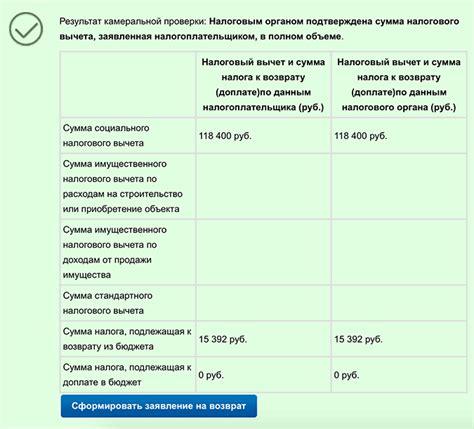

| 4. | Дождитесь рассмотрения вашего запроса налоговым органом и получите уведомление о размере и способе выплаты налогового вычета. |

Соблюдение всех указанных шагов позволит вам получить налоговый вычет за продленку и сэкономить средства при уплате налогов.

Условия получения налогового вычета

Для того чтобы иметь право на налоговый вычет за продленку, необходимо соответствовать определенным условиям, установленным законодательством:

| 1 | Дети должны быть находиться под опекой родителей |

| 2 | Продленка должна быть организована в учреждении, имеющем соответствующую лицензию |

| 3 | Расходы на продленку должны быть документально подтверждены |

| 4 | Сумма расходов на продленку не должна превышать установленный лимит для налогового вычета |

Выгоды налогового вычета за продленку

Налоговый вычет за продленку может значительно снизить вашу налоговую нагрузку. В случае, если у вас есть дети, занимающиеся вне дома после школы, вы можете запросить налоговый вычет за расходы на продленку. Это позволит вам сэкономить деньги на уплате налогов и вложить их в удовлетворение других потребностей вашей семьи.

Кроме того, налоговый вычет за продленку может стать дополнительным стимулом для вас отправлять детей на дополнительные занятия после школы. Использование данного налогового вычета может стать хорошим мотиватором для родителей, которые хотят обеспечить своим детям дополнительное образование и развитие.

Таким образом, налоговый вычет за продленку предлагает возможность не только сэкономить средства, но и улучшить образовательные возможности ваших детей. Пользуйтесь этой выгодой и обогащайте жизнь своих детей через дополнительные образовательные программы и занятия.

Налоговые льготы для родителей

| Тип налоговой льготы | Описание |

| Налоговый вычет за продленку | Родители могут получить вычет в размере затрат на дополнительное образование детей после школы, такое как кружки, секции, уроки музыки и т.д. Эти затраты могут быть списаны с суммы налога к уплате. |

| Процедура получения льготы | Для получения налогового вычета за продленку, родители должны предоставить документы, подтверждающие расходы на дополнительное обучение детей. Обычно это чеки, квитанции или договоры с учебными учреждениями. |

| Ограничения | Сумма налогового вычета за продленку обычно ограничена установленным законом и не может превышать определенную сумму в год. Также есть ограничения на возраст детей, для которых можно получить эту льготу. |

Законодательство о налоговом вычете

В Российской Федерации действует законодательство, предусматривающее возможность налогового вычета на расходы, связанные с оплатой услуг продленки для детей. В соответствии с Налоговым кодексом РФ, родители имеют право списать определенную сумму расходов на образование своего ребенка, включая расходы на дополнительные образовательные услуги, такие как продленка или кружки.

При этом следует учитывать:

1. Налоговый вычет возможен только при наличии соответствующих документов, подтверждающих оплату услуг продленки.

2. Сумма налогового вычета и его условия могут изменяться в зависимости от законодательства и региона проживания.

3. Для получения налогового вычета за продленку необходимо обращаться в налоговую инспекцию с запросом о списании соответствующей суммы.

Важно помнить, что налоговый вычет за продленку может быть полезным для снижения налоговой нагрузки и обеспечения дополнительной финансовой поддержки семьи.

Ограничения и исключения

- Налоговый вычет за продленку предусмотрен только для детей дошкольного возраста или школьников младших классов. Поэтому родители подростков могут не иметь права на получение данного вычета.

- Сумма налогового вычета за продленку ограничена определенным лимитом, который устанавливается законодательством. При превышении этого лимита вычет не будет произведен.

- Определенные категории граждан, например, индивидуальные предприниматели на упрощенной системе налогообложения, могут не иметь прав на налоговый вычет за продленку. Рекомендуется ознакомиться с действующим законодательством для уточнения данной информации.

Консультации по налоговому вычету

Налоговый вычет за продленку: процесс, который может вызвать много вопросов у родителей. Понять, какой размер вычета, какие документы нужно предоставить и какие условия нужно соблюдать, может помочь специалист по налоговым вопросам. Консультация у опытного налогового консультанта поможет разобраться во всех нюансах и грамотно оформить налоговый вычет за продленку.

Важно запомнить: налоговое законодательство постоянно меняется, поэтому важно получать консультации у актуальных и квалифицированных специалистов, чтобы не допустить ошибок и сэкономить налоговые средства.

Налоговые вычеты и декларации

Налоговые вычеты за продление могут быть включены в вашу налоговую декларацию, если у вас есть соответствующие документы и расходы. Эти расходы могут быть учтены при заполнении декларации и помочь вам сэкономить на налогах.

Важно внимательно отнестись к оформлению всех необходимых документов и убедиться, что вы следуете всем требованиям налогового законодательства. Налоговый вычет за продление может быть весьма полезным для семей, оплачивающих услуги продленки для детей.

Вопрос-ответ

Могу ли я получить налоговый вычет за проезд в продленку для своего ребенка?

Да, вы можете получить налоговый вычет за продленку, если она платная и вам официально выписывают счет на оплату. В этом случае вы можете включить сумму, потраченную на продленку, в налоговую базу для получения вычета.

Какие документы нужно предоставить для получения налогового вычета за продленку?

Для получения налогового вычета за продленку необходимо предоставить официальные документы, подтверждающие оплату продленки, например, квитанцию или счет. Также вам потребуется заполнить соответствующие формы в налоговой инспекции.

Сколько можно получить налогового вычета за продленку?

Сумма налогового вычета за продленку зависит от законодательства вашей страны. Обычно вычет составляет определенный процент от суммы, потраченной на оплату продленки. Размер этого процента может варьироваться и определяется налоговым кодексом.

Могут ли родители получить налоговый вычет за продленку, если они работают на неполный рабочий день?

Да, родители могут получить налоговый вычет за продленку, даже если они работают на неполный рабочий день. Главное условие - продленка должна быть платной и родители должны предоставить документы, подтверждающие оплату.

Как часто можно получать налоговый вычет за продленку в течение года?

Чаще всего налоговый вычет за продленку можно получить один раз в год, при подаче налоговой декларации. Если у вас возникли дополнительные вопросы по поводу получения вычета за продленку, рекомендуется обратиться в налоговую инспекцию для консультации.