Налог на добавленную стоимость (НДС) является одним из основных налогов, которые уплачивают предприниматели в России.

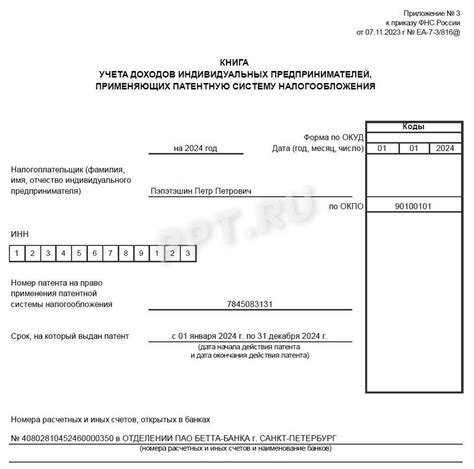

Для индивидуального предпринимателя (ИП) на патентной системе налогообложения существуют особенности в уплате НДС, которые необходимо учитывать и понимать.

В данной статье мы рассмотрим основные аспекты налогообложения НДС на патенте для ИП, обязанности перед налоговой службой и возможности, которые предоставляет данная система.

НДС на патенте для ИП: ответственность за уплату

Владельцы патента, зарегистрированные как индивидуальные предприниматели, несут ответственность за своевременное уплачивание НДС в соответствии с установленными законодательством сроками. Недостаточная или неправильная оплата НДС может повлечь за собой штрафы и санкции со стороны налоговой службы.

Обязанности по уплате НДС на патенте для ИП описаны в законодательстве и требуют строгого соблюдения. Точность в расчетах, своевременность в уплате и подаче деклараций - ключевые моменты, на которые нужно обратить особое внимание.

Чтобы избежать неприятных последствий, индивидуальный предприниматель должен внимательно следить за своими финансовыми обязательствами и регулярно проверять правильность уплаты НДС, ориентируясь на действующее законодательство.

Обязанность по уплате НДС на патенте

Индивидуальные предприниматели, работающие по патентной системе налогообложения, обязаны уплачивать НДС в соответствии с установленными нормами законодательства. НДС на патенте взимается в зависимости от вида деятельности и размера доходов, полученных за отчетный период.

НДС на патенте уплачивается самостоятельно индивидуальным предпринимателем в налоговую службу. При этом необходимо учитывать специфику расчета НДС с учетом особенностей патентной системы и корректно заполнять отчетные документы для предоставления в налоговую инспекцию.

В случае неправильного или несвоевременного уплаты НДС на патенте могут возникнуть штрафы и последствия со стороны налоговых органов. Поэтому важно внимательно следить за выполнением всех налоговых обязанностей и вовремя уплачивать НДС в установленные сроки.

Система налогообложения патента для ИП

Преимущества патентной системы:

1. Упрощение расчетов.

2. Фиксированная сумма налога.

3. Отсутствие необходимости подтверждения расходов.

4. Минимальные налоговые обязанности.

5. Возможность сокращения налоговых выплат.

Использование патентной системы налогообложения может быть выгодным для малого и среднего бизнеса, особенно для тех видов деятельности, где доходы относительно стабильны и предсказуемы.

Возможности по учету НДС на патенте

| Преимущества | Недостатки |

| Возможность учета НДС | Ограничения на деятельность |

| Сокращение налоговой нагрузки | Сложности в учете |

| Простота процедуры | Возможные проверки налоговой инспекции |

Таким образом, учет НДС на патенте для ИП может быть выгодным при правильной организации процесса и понимании возможных рисков и преимуществ данной системы налогообложения.

НДС на патенте для ИП: особенности налогового учета

При уплате НДС на патентной системе налогообложения для индивидуальных предпринимателей (ИП) есть определенные особенности.

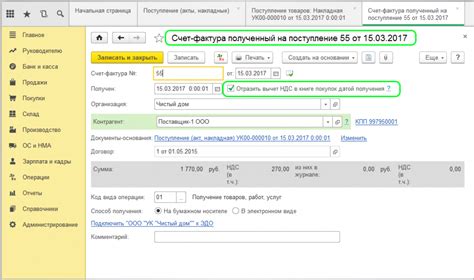

Декларация и уплата НДС: ИП на патенте освобождены от уплаты НДС при продаже товаров и услуг, но имеют право на возврат НДС по расходам. Для этого необходимо ежеквартально подавать декларацию и списывать уплаченный НДС.

Примечание: Важно правильно оценивать возможность возврата НДС и вести бухгалтерский учет с учетом всех требований законодательства.

Анализ налоговой нагрузки: ИП, выбравшие патентную систему налогообложения, должны тщательно рассчитывать свои расходы и дополнительные расходы в виде НДС. Необходимо анализировать свою налоговую нагрузку для оптимизации результатов бизнеса.

Налоговые льготы для ИП с патентом

Индивидуальные предприниматели, зарегистрированные на упрощенной системе налогообложения по патенту, имеют право на ряд налоговых льгот:

1. Освобождение от уплаты НДС. ИП, работающие по патенту, освобождены от обязанности уплаты НДС со своей деятельности. Это позволяет снизить налоговую нагрузку и перераспределить средства на развитие бизнеса.

2. Упрощенная отчетность. ИП на патенте освобождены от необходимости ведения сложной бухгалтерской отчетности, что экономит время и ресурсы.

3. Пониженные ставки налогов. За счет уплаты патентного налога ИП могут пользоваться более низкими ставками налогов в сравнении с обычным режимом налогообложения.

Выбор патентной системы для ИП может быть выгодным решением благодаря вышеуказанным налоговым льготам и упрощенной процедуре ведения бизнеса.

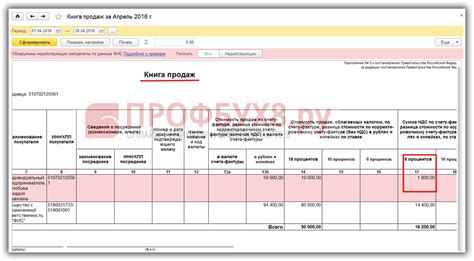

Как отразить НДС на патенте в бухгалтерской отчетности

Для отражения НДС на патентной системе налогообложения ИП необходимо учитывать следующее:

- НДС на патенте не подлежит возмещению, так как ИП уплачивает единый налог по патенту;

- Отчетность по НДС подается в установленном порядке для отражения в бухгалтерской системе;

- НДС на патенте не включается в стоимость товаров/услуг, так как все налоги уплачиваются по единому тарифу патента;

- Необходимо вести отдельный учет НДС на патенте для правильного оформления документов и предоставления налоговой отчетности.

Вопрос-ответ

Какие обязанности по уплате НДС возлагаются на индивидуального предпринимателя при работе по патентной системе налогообложения?

Индивидуальный предприниматель, работающий по патентной системе налогообложения, освобожден от уплаты НДС при осуществлении своей деятельности. Это означает, что он не обязан включать НДС в стоимость своих услуг или товаров.

Какие возможности по уплате НДС имеет индивидуальный предприниматель, который выбрал патентную систему налогообложения?

ИП, использующий патентную систему налогообложения, не имеет права на вычет НДС по приобретенным для своей деятельности товаров и услугам. Однако, благодаря освобождению от уплаты НДС, он может сохранить часть своего дохода и облегчить учет своих финансов.

Какие преимущества может получить индивидуальный предприниматель от использования патентной системы налогообложения с точки зрения платежей НДС?

Основное преимущество для ИП, работающего по патенту, в области НДС заключается в отсутствии необходимости уплачивать этот налог при осуществлении своей деятельности. Это позволяет ему сохранить часть прибыли и снизить административные расходы на учет и отчетность.

Какие ограничения есть на использование патентной системы налогообложения в отношении НДС для индивидуального предпринимателя?

Важно помнить, что индивидуальный предприниматель, выбравший патентную систему налогообложения, не будет иметь права на вычет НДС по своим расходам. Поэтому ему нужно внимательно рассмотреть все плюсы и минусы данной системы в контексте своего бизнеса.

Как сравнить эффективность использования патентной и общей систем налогообложения с точки зрения НДС для индивидуального предпринимателя?

Для оценки эффективности использования патентной или общей системы налогообложения с точки зрения НДС индивидуальному предпринимателю следует проанализировать свои доходы, расходы, объемы продаж и возможное направление деятельности. Ориентируйтесь на свои потребности и финансовые возможности при выборе налоговой системы.