Налог на добавленную стоимость (НДС) является одним из основных видов налогового обязательства для большинства организаций. В рамках действующего законодательства, налогоплательщики должны уплачивать НДС с оборотов, но в некоторых случаях встает вопрос о необходимости уплаты налога с внереализационных доходов.

Например, внереализационные доходы могут включать в себя проценты по банковским вкладам, дивиденды, арендные платежи и прочие доходы, не связанные с реализацией товаров или услуг. Вопрос о необходимости уплаты НДС с таких доходов вызывает много споров и недопониманий.

Существуют определенные правила и исключения, касающиеся уплаты НДС с внереализационных доходов. Понимание этих моментов поможет избежать ошибок и штрафов со стороны налоговых органов.

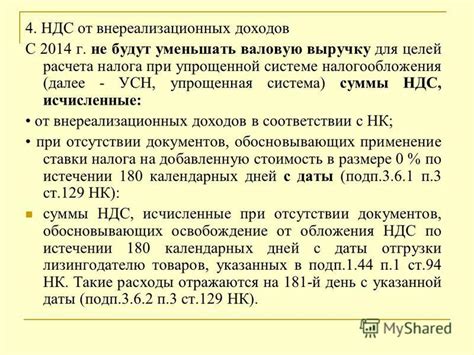

НДС с внереализационных доходов

НДС (налог на добавленную стоимость) выплачивается не только с продажи товаров и услуг, но также с внереализационных доходов. Это могут быть, например, доходы от основных средств, сдача в аренду имущества, продажа активов и прочее. В соответствии с налоговым законодательством, данные доходы также подлежат обложению налогом с добавленной стоимости.

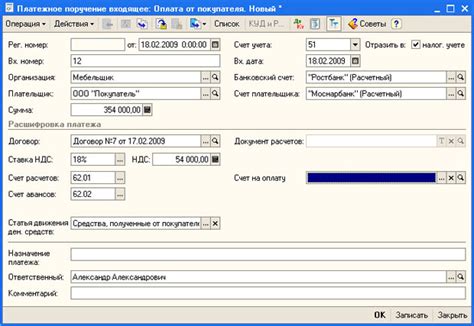

Для определения обязательности уплаты НДС с внереализационных доходов важно применять правильные налоговые ставки, учитывать особенности договоров и операций, связанных с данными доходами. Регулярное мониторинг изменений в налоговом законодательстве и консультация специалистов позволят избежать ошибок при уплате НДС и соблюсти все налоговые обязательства.

Обязательность уплаты налога

Согласно действующему законодательству, налог на добавленную стоимость с внереализационных доходов должен быть уплачен в случаях, когда такие доходы рассматриваются как объект налогообложения. Это может включать в себя доходы от сдачи имущества в аренду, осуществления услуг, продажу ценных бумаг и другие виды операций.

Обязанность уплаты НДС возникает в том случае, если компания или предприниматель превышает установленные законодательством граничные значения оборота по НДС. В этом случае они обязаны зарегистрироваться в качестве плательщика НДС и расплачиваться с бюджетом, уплачивая налог по ставке, установленной законодательством.

При этом важно обращать внимание на специфику деятельности организации и следить за изменениями в законодательстве, чтобы правильно определить обязательность уплаты налогов с внереализационных доходов.

Налогообложение внереализационных доходов

Внереализационные доходы подлежат налогообложению в соответствии с действующим законодательством. Они включают в себя доходы, которые не связаны с основной деятельностью предприятия, например, проценты по вкладам, арендные платежи, возмещение убытков и другие. В зависимости от вида дохода и его назначения могут применяться различные налоговые ставки и правила.

Налогообложение внереализационных доходов может быть сложным процессом, требующим внимательного анализа и учета всех налоговых требований. При возникновении вопросов и необходимости консультации рекомендуется обратиться к профессионалам в области налогового права.

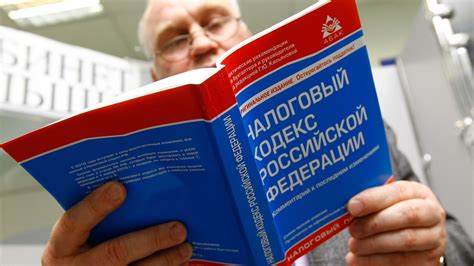

Правовая база для уплаты НДС

В соответствии с законодательством о налогах и сборах, налог на добавленную стоимость (НДС) облагается всеми видами товаров и услуг, включая внереализационные доходы. Это означает, что получение доходов, не связанных с основной деятельностью предприятия, также подлежит обложению НДС.

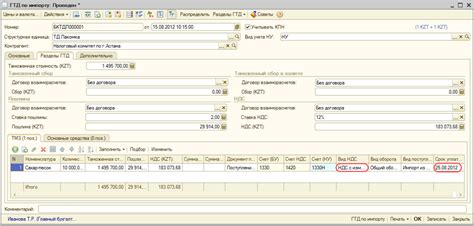

Операции, в результате которых возникают внереализационные доходы, такие как аренда имущества, продажа активов, получение процентов по депозитам и пр., подлежат обложению НДС на общих основаниях. При этом, предприятия обязаны вести учет этих операций и уплачивать НДС в соответствии с требованиями законодательства.

Особенности учета налога

Также важно помнить о налоговых льготах и освобождениях от уплаты НДС с внереализационных доходов, которые могут быть предусмотрены в соответствии с действующим законодательством. Для получения льготы или освобождения необходимо соблюдение определенных условий и предоставление соответствующей документации.

| Особенность | Ключевые моменты |

|---|---|

| Классификация доходов | Необходимо правильно определить, относятся ли доходы к внереализационным и какова их природа. |

| Льготы и освобождения | При наличии льгот или освобождений необходимо удостовериться, что они применимы к конкретной операции и соблюдены все условия для их применения. |

Налоговые льготы и возможности оптимизации

При уплате НДС с внереализационных доходов также стоит обратить внимание на налоговые льготы, которые могут быть предоставлены предприятию. Определенные виды доходов могут быть освобождены от уплаты НДС в рамках специальных налоговых режимов, что позволит снизить общую налоговую нагрузку. Также возможны различные способы оптимизации деятельности с учетом налоговых рисков, что позволит эффективно использовать ресурсы компании и минимизировать расходы на уплату налогов.

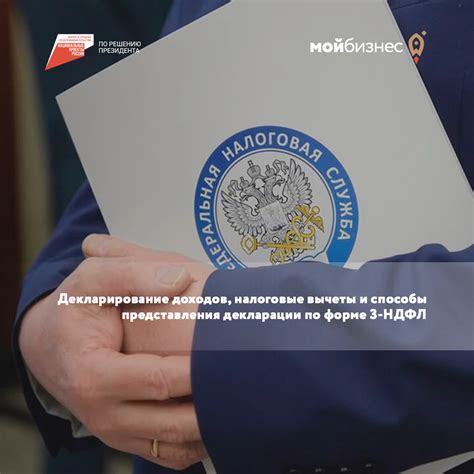

Декларирование и контроль специфических доходов

При получении внереализационных доходов, подлежащих налогообложению НДС, необходимо провести соответствующее декларирование и уплату налога. Специфические доходы, такие как проценты по депозитам, арендные платежи, вознаграждения за услуги и прочие, подлежат налогообложению, если они не относятся к освобожденным видам деятельности.

Контроль за декларированием и уплатой НДС с внереализационных доходов осуществляется налоговыми органами через проверки финансовой отчетности и документации о доходах и расходах компании. Нарушения в этой сфере могут привести к штрафам и другим негативным последствиям. Поэтому важно внимательно относиться к правилам налогообложения при получении различных видов доходов.

| Вид внереализационного дохода | Ставка НДС | Примечание |

|---|---|---|

| Проценты по депозитам | 20% | Подлежат обложению НДС |

| Арендные платежи | 20% | Облагаются НДС |

| Вознаграждения за услуги | 20% | Подлежат налогообложению |

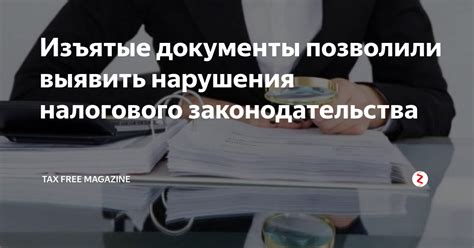

Последствия нарушения налогового законодательства

Нарушение налогового законодательства в области НДС, включая неправильное начисление и уплата налога с внереализационных доходов, может повлечь за собой серьезные последствия для организации или предпринимателя.

В случае выявления налогового правонарушения, налоговый орган может применить штрафные санкции, начислить штрафы и пени, а также потребовать дополнительной уплаты налога и всех соответствующих сумм.

Кроме того, нарушение налогового законодательства может привести к проведению налоговой проверки, что может повлечь за собой дополнительные расходы на оплату услуг аудиторов и юристов.

Важно соблюдать все требования налогового законодательства, включая корректное начисление и уплату НДС с внереализационных доходов, чтобы избежать негативных последствий и соблюсти законные интересы бизнеса.

Вопрос-ответ

Какие внереализационные доходы облагаются НДС?

Обычно внереализационные доходы такие, как выигрыши в лотерею, получение страховых выплат и другие подобные доходы, не связанные с реализацией товаров или услуг. Эти доходы могут быть облагаемы НДС, но есть и исключения.

Какие исключения существуют для НДС с внереализационных доходов?

Некоторые виды внереализационных доходов могут быть освобождены от обложения НДС, если они входят в список исключений, установленных законодательством. Например, в некоторых случаях налог налог не облагается выигранными в лотерею средствами.

Что происходит, если не оплачивать НДС с внереализационных доходов?

Невыплата НДС с внереализационных доходов может быть интерпретирована как нарушение налогового законодательства и привести к штрафам, налоговым проверкам и другим негативным последствиям для бизнеса. Поэтому рекомендуется внимательно следить за исполнением налоговых обязательств.