В мире существует множество мнений и домыслов о налогах, которые часто утверждаются с уверенностью, но, как оказывается, не соответствуют действительности. Мы решили разобраться в распространенных общественных утверждениях о налогообложении и развеять мифы, представив объективные факты.

В первую очередь, многие считают, что налоги навязываются государством только для того, чтобы пополнить его казну. Однако налоговая система выполняет гораздо больше функций, чем просто финансирование бюджета. Она является мощным инструментом регулирования экономики, создания социального равенства и развития инфраструктуры страны.

Многие также считают, что налоговая нагрузка падает преимущественно на бедных слоев населения. Однако это заблуждение. Налоговая система строится на принципе прогрессивности, что означает, что чем выше доход человека, тем выше ставка налога. Таким образом, финансовая нагрузка на самых обеспеченных лиц возрастает, при этом предусматриваются социальные льготы для малообеспеченных граждан, что способствует снижению неравенства в обществе.

Отсутствие налогов - панацея для экономических проблем?

Сторонники идеи об отсутствии налогов настаивают на том, что предпринимателям и гражданам следует иметь полную свободу в распоряжении своими средствами. Они считают, что налоги ущемляют личную свободу и стимул к труду и предпринимательству. Без налоговая нагрузка уменьшается, что, по их мнению, способствует развитию предпринимательства, инвестиций и экономическому росту.

Однако, следует помнить, что отсутствие налогов также означает отсутствие финансирования для государства. Именно с помощью налогов государство обеспечивает национальную безопасность, здравоохранение, образование и другие важные функции. Без налогов нет средств для финансирования общественных благ, и это может привести к серьезным проблемам в сфере социального обеспечения и инфраструктуры.

Таким образом, необходимо найти баланс в вопросе о налогах. Вместо отрицания их важности, стоит искать способы улучшить систему налогообложения, сделать ее более справедливой и эффективной. Также следует учитывать особенности и нужды каждой отдельной экономики, чтобы найти оптимальные решения.

- Одна из возможных стратегий - снижение налоговых ставок, что стимулирует предпринимателей и инвесторов к активной деятельности, но при этом сохраняет необходимое финансирование для государства.

- Другой вариант - улучшение системы контроля и борьбы с налоговыми уклонистами, чтобы повысить справедливость и эффективность налогообложения.

- Также стоит обратить внимание на возможность введения альтернативных источников доходов для государства, чтобы разнообразить и укрепить финансовую базу.

В итоге, необходимо осознать, что отсутствие налогов не является универсальным решением всех проблем экономики. Налогообложение играет важную роль в обеспечении финансовой устойчивости и функционирования государства. Однако, стоит постоянно совершенствовать систему налогообложения, чтобы достичь баланса между экономическим ростом, личной свободой и общественным благополучием.

Кто платит больше налогов: малообеспеченные или состоятельные граждане?

В данном разделе рассмотрим вопрос о том, кто в итоге платит больше налогов: люди с низким достатком или богатые граждане. Всплывает необходимость понять, как налоговая политика справедливо распределяет налоговую нагрузку между различными социальными группами, и какие факторы влияют на этот процесс. Погрузимся в анализ роли дохода, структуры налогообложения и социального контекста, чтобы лучше понять эту сложную тему.

Доходы и налоговая нагрузка

Один из ключевых факторов, определяющих то, кто платит больше налогов, - это разница в уровне доходов. В целом можно сказать, что состоятельные граждане располагают большими финансовыми ресурсами и, следовательно, часто немного больше платят в абсолютном значении. Тем не менее, это не означает, что они платят больше налогов в процентном соотношении к своему доходу.

Структура налогообложения

Не менее важным фактором является структура налогообложения. Различные виды налогов могут влиять на разные социальные группы по-разному. В некоторых случаях, более состоятельные граждане могут воспринимать налоги как более высокие, так как они облагаются налогом на прибыль, ценные бумаги или недвижимость. Малообеспеченные же люди, скорее всего, сталкиваются с прямыми налогами, такими как НДФЛ, которые могут быть взимаемыми в более высоком процентном соотношении от их доходов.

Социальный контекст

Нельзя не учесть социальный контекст, в котором функционирует налоговая система. Общественное мнение и социальные ценности также могут влиять на то, как понимается справедливость в налоговой политике. В некоторых странах, повышение налогов для состоятельных граждан может быть политически нежелательным, в то время как в других странах это может быть воспринято как необходимость для обеспечения социальной справедливости и сокращения неравенства.

В итоге, вопрос о том, кто платит больше налогов, не имеет однозначного ответа. Эта проблема сильно зависит от контекста и различных факторов, таких как доходы, структура налогообложения и социальный фон. Учесть все эти аспекты, а также учесть потенциально различные интересы и потребности различных социальных групп, может помочь налоговой политике быть более справедливой и эффективной.

Налоги и социальная справедливость: неотъемлемая связь

Социальная справедливость, в свою очередь, представляет собой принцип, в рамках которого общество стремится к достижению равенства возможностей и распределения благ между своими членами. Этот принцип базируется на идее о том, что каждый человек имеет право на равные шансы в области образования, здравоохранения, защиты прав и других социальных благ. Однако, реализация этой идеи требует определенных ресурсов, и именно налоги являются ключевым инструментом для их сбора и распределения.

В контексте налогов, социальная справедливость проявляется в определенных принципах и подходах к налоговому обложению. Например, прогрессивная шкала налогообложения предусматривает установление более высоких ставок налогов для лиц с более высоким уровнем доходов. Такой подход вносит дополнительный вклад в социальную справедливость, поскольку он направлен на уменьшение социальных неравенств и обеспечение более равного доступа к социальным благам.

Другой пример связи налогов и социальной справедливости - использование налоговых льгот и льготных режимов для определенных категорий населения. Это может быть как установление особых налоговых ставок для малообеспеченных граждан, так и предоставление налоговых преференций для развития определенных отраслей экономики или регионов. Такие меры направлены на сокращение неравенств и поддержку более уязвимых слоев населения, что содействует достижению социальной справедливости.

- Вопросы налогообложения и социальной справедливости тесно связаны друг с другом

- Nалоги как инструмент для обеспечения социальной справедливости

- Реализация идеи социальной справедливости требует ресурсов, которые осуществляются через налоги

- Прогрессивная шкала налогообложения для сокращения социальных неравенств

- Налоговые льготы и преференции для поддержки малообеспеченных граждан и развития отраслей экономики

Основные источники доходов государства: какие налоги играют важную роль в формировании бюджета

- 1. Налог на доходы физических лиц

- 2. Налог на прибыль организаций

- 3. НДС - налог на добавленную стоимость

- 4. Единый социальный налог

- 5. Акцизный налог

- 6. Налог на имущество

- 7. Налог на землю

Налог на доходы физических лиц взимается с доходов граждан, полученных от различных источников, таких как заработная плата, предпринимательская деятельность, инвестиции. Этот налог является одним из основных и часто выступает в качестве первоочередного источника доходов государства.

Налог на прибыль организаций взимается с прибыли, полученной предприятиями и организациями. Он играет важную роль в формировании бюджета государства, обеспечивая финансовые ресурсы для реализации государственных программ и социальных проектов.

НДС - налог на добавленную стоимость является одним из основных налогов в системе налогообложения многих стран. Он взимается с цены товаров и услуг на каждом этапе производства и продажи. Данный налог учитывается в стоимости товара и оказываемой услуги и является важным источником доходов государства.

Единый социальный налог представляет собой налоговую ставку, взимаемую с доходов граждан и предприятий для финансирования системы социального обеспечения, медицинского обслуживания и других социальных программ. Он выполняет важную роль в формировании бюджета государства и обеспечении финансирования социальных нужд общества.

Акцизный налог взимается с определенных товаров и услуг, таких как алкоголь, табачные изделия, автомобили и другие товары. Он играет важную роль в формировании бюджета государства, а также помогает в регулировании потребления определенных товаров и услуг, способствуя решению социальных и экономических задач.

Налог на имущество взимается с владельцев недвижимости, транспортных средств и другого имущества. Он является важным источником доходов государства и используется для финансирования различных государственных программ и проектов.

Налог на землю взимается с владельцев земельных участков. Он является важным источником доходов государства и используется для финансирования различных государственных программ и проектов, а также для регулирования использования земли.

Налоги и экономический рост: есть ли связь?

Экономический рост – ключевой фактор, обеспечивающий процветание и развитие страны. Он связан с увеличением объема производства, ростом доходов и улучшением жизненного уровня населения. В свою очередь, налоги оказывают непосредственное влияние на экономическую активность, инвестиции, потребление и другие факторы, определяющие величину и скорость экономического роста.

Существует множество теорий и эмпирических исследований, направленных на изучение взаимосвязи между налогами и экономическим ростом. Одни исследования подчеркивают важность низких налоговых ставок и минимального налогового бремени для стимулирования предпринимательской активности и инвестиций. Другие исследования привлекают внимание к необходимости налогов для обеспечения доступности государственных услуг и социальной защиты населения.

Каждая страна стремится найти баланс между сбором налогов и стимулированием экономического роста. Правильное налогообложение может способствовать созданию благоприятной инвестиционной среды, привлечению бизнеса и развитию отраслей экономики. Однако, неправильное налогообложение, высокие налоговые ставки или недостаточная прозрачность налоговой системы могут оказать негативное влияние на экономический рост и даже привести к снижению инвестиций и оттоку капитала.

Поэтому, вопрос о связи между налогами и экономическим ростом остается сложной и многогранный проблемой, требующей глубокого анализа и постоянного обновления налоговой политики с учетом текущей экономической ситуации и стремления к устойчивому развитию.

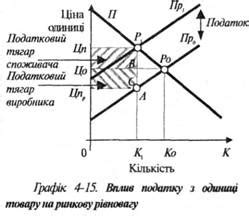

Влияние налогов на цены и уровень жизни граждан

В данном разделе мы рассмотрим, как налоговая система оказывает влияние на цены товаров и услуг, а также на уровень жизни граждан. Мы исследуем взаимосвязь между налогами и стоимостью товаров, а также рассмотрим важные факторы, которые необходимо учитывать при анализе влияния налогов на уровень жизни.

Одним из ключевых аспектов влияния налогов на цены является облагаемая ставка налога на добавленную стоимость (НДС). НДС является одним из наиболее распространенных видов налогов, который взимается от каждого этапа производства и распределения товаров и услуг. Уровень НДС может значительно варьироваться от страны к стране и влиять на конечную цену товаров для потребителей. Высокие ставки НДС могут приводить к увеличению цены товаров, что сказывается на уровне доступности для граждан и их уровне жизни.

Однако, не только НДС оказывает влияние на цены товаров. Различные виды налогов, такие как акцизы, налоги на имущество и налоги на прибыль, также могут повлиять на стоимость товаров. Например, налоги на высокие доходы могут повлечь за собой увеличение цен на ряд товаров и услуг, так как компании, чтобы покрыть дополнительные расходы на налоги, могут повышать цены. Это может сказаться на доступности этих товаров для меньшего числа граждан и снизить их уровень жизни.

| Примеры налогов | Влияние на цены | Влияние на уровень жизни |

|---|---|---|

| НДС | Повышение цен на товары и услуги | Снижение доступности для граждан с низким доходом |

| Акцизы | Увеличение цен на определенные продукты | Ограниченный доступ для граждан с ограниченным бюджетом |

| Налоги на прибыль | Повышение цен на товары и услуги | Возможное сокращение рабочих мест и доходов граждан |

Итак, влияние налогов на цены товаров и уровень жизни граждан является сложным и зависит от множества факторов. Выбор оптимальной налоговой политики может помочь обеспечить устойчивое экономическое развитие и достойные условия жизни для граждан.

Налоги и инновации: стимуляция предпринимательства через налогообложение

- Налогообложение как фактор экономического развития

- Стимуляция инноваций через налоговые льготы

- Ограничения налогового бремени на предпринимательство

- Роль налогообложения в создании благоприятной для инноваций среды

- Эффективность налоговых реформ в поддержке предпринимательства

Для понимания взаимосвязи между налоговым режимом и предпринимательством необходимо рассмотреть различные аспекты исследуемой проблемы. Понимание того, как налоги влияют на инновационную активность, позволит выявить потенциал для создания благоприятной среды для предпринимательства. В дальнейшем будут рассмотрены особенности налогообложения, которые направлены на стимулирование предпринимательской активности и развитие инноваций. Будут также рассмотрены ограничения, вызванные высокой налоговой нагрузкой, и вопросы эффективности налоговых реформ в поддержке предпринимательства.

Как используются налоговые доходы для развития страны?

Процесс использования налоговых доходов

Полученные налоговые доходы распределяются между различными областями и программами, чтобы обеспечить поддержку развития страны в различных сферах. Например, часть доходов может быть выделена на социальные программы, такие как пенсии, пособия по безработице и государственная помощь малообеспеченным семьям. Другая часть может быть направлена на развитие образования и науки, чтобы обеспечить будущее страны через развитие кадрового потенциала.

Инфраструктура и экономическое развитие

Существенная доля налоговых доходов вложается в инфраструктурные проекты, такие как строительство и ремонт дорог, мостов, аэропортов и железнодорожных станций. Развитие инфраструктуры способствует привлечению инвестиций, созданию новых рабочих мест, расширению торгового потенциала и всей экономической активности страны.

Оборона и безопасность

Часть налоговых доходов используется для обеспечения безопасности страны, осуществления оборонных расходов и защиты национальной безопасности. Это включает вооруженные силы, полицию, пожарную охрану и многое другое. Обеспечение безопасности является приоритетной задачей государства, поэтому значительная часть налоговых средств направляется на создание и поддержание эффективной системы безопасности.

Заключение

Использование налоговых доходов для развития страны является комплексным процессом, включающим распределение средств на различные общественные программы. Как правило, налоги направляются на социальные программы, инфраструктуру, экономическое развитие и обеспечение безопасности. Таким образом, налоги играют важную роль в создании условий для устойчивого развития страны и улучшения качества жизни ее жителей.

Вопрос-ответ

На что идут налоги, которые платят граждане?

Налоги, которые платят граждане, направляются на различные цели. Часть средств идет на выплату пенсий и пособий, а также на социальную помощь нуждающимся. Также налоги используются для поддержки образования, медицины, национальной безопасности и инфраструктуры. В общем, налоги играют важную роль в формировании бюджета государства и обеспечении его функционирования.

Почему некоторые люди считают налоги несправедливыми?

Некоторые люди считают налоги несправедливыми по различным причинам. Одна из них – неравномерное распределение налогового бремени. Некоторые граждане могут платить существенно больше налогов, чем другие, не смотря на разницу в доходах. Кроме того, некоторые люди считают, что налоги используются неэффективно или не достаточно прозрачно, что создает мнение о воровстве налоговых денег. В целом, восприятие налогов субъективно и может зависеть от социально-экономического положения и мировоззрения каждого отдельного человека.

Каким образом налоги могут влиять на экономику страны?

Налоги играют важную роль в экономике страны. Правильное налогообложение может способствовать стимулированию экономического роста и инвестиций. Кроме того, через налоги государство может регулировать отдельные отрасли экономики и реализовывать социальные программы. Однако, неправильное налогообложение может привести к обратным эффектам, таким как сокращение инвестиций, утечка капитала за границу, увеличение неформальной экономики и даже экономический спад. Поэтому, необходим баланс и грамотный подход при формировании налоговой политики.

Почему налоги так важны для экономики государства?

Налоги являются основным источником доходов государственного бюджета. Они позволяют правительству финансировать свои расходы на общественные нужды, такие как здравоохранение, образование, социальное обеспечение и инфраструктуру. Благодаря налогам государство может также регулировать экономику, стимулировать развитие определенных отраслей и повлиять на распределение доходов.

Какие налоги платят физические лица?

Физические лица обычно платят набор различных налогов, включая налог на доходы физических лиц (НДФЛ), налог на имущество физических лиц, налог на продажи (НДС), налог на недвижимость и многие другие. Налоговая обязанность каждого физического лица зависит от его доходов, имущества и места жительства.