Материальная помощь – одно из важных аспектов социальной поддержки сотрудников. В современном бизнесе это один из способов мотивации и стимулирования работников к более результативной деятельности. Однако при этом возникает важный вопрос: учитывается ли материальная помощь в доходе сотрудника?

Для ответа на этот вопрос необходимо разобраться в законодательстве и правилах налогообложения. Возможно, что материальная помощь может быть освобождена от налогообложения или могут быть установлены определенные ограничения по сумме или видам помощи, которые не учитываются в доходе сотрудника.

Материальная помощь сотруднику

Для налоговых целей, материальная помощь сотруднику может рассматриваться как доход и учитываться при расчете обложения налогами. Однако, в некоторых случаях материальная помощь может быть освобождена от налогообложения, если она соответствует определенным установленным критериям.

Важно учитывать, что правила и условия относительно материальной помощи могут различаться в разных странах и зависеть от законодательства каждой конкретной юрисдикции. Поэтому рекомендуется консультироваться с налоговым экспертом или юристом, чтобы убедиться в правильности учета материальной помощи в доходах сотрудника.

Разница между материальной помощью и заработной платой

Материальная помощь обычно предоставляется сотрудникам компании в виде натуральных благ или денежных сумм, исключительно по инициативе работодателя. Это могут быть подарки, компенсации, премии и т. д. Материальная помощь может быть налогооблагаемой или безналоговой, в зависимости от суммы и цели предоставления.

| Материальная помощь | Заработная плата |

|---|---|

| Предоставляется по инициативе работодателя | Оплата за труд |

| Может быть налогооблагаемой или безналоговой | Обязательно налогооблагаемая |

| Не учитывается при начислении пенсионных взносов или отпусков | Подлежит социальным отчислениям и налогам |

В отличие от материальной помощи, заработная плата является вознаграждением за труд работника, которое выплачивается ему регулярно в соответствии с трудовым договором. Заработная плата обязательно подлежит налогообложению и социальным отчислениям в соответствии с законодательством.

Как материальная помощь учитывается в доходе работника

Однако, если материальная помощь является регулярным платежом и связана с выполнением трудовых обязанностей, то она может рассматриваться как часть дохода работника. При этом, работодатель обязан учитывать такую помощь при выплате налогов с заработной платы.

Особенности учета материальной помощи в доходе сотрудника могут варьироваться в зависимости от страны и законодательства. Важно соблюдать все требования и правила в рамках налогового законодательства для предотвращения возможных налоговых проблем и штрафов.

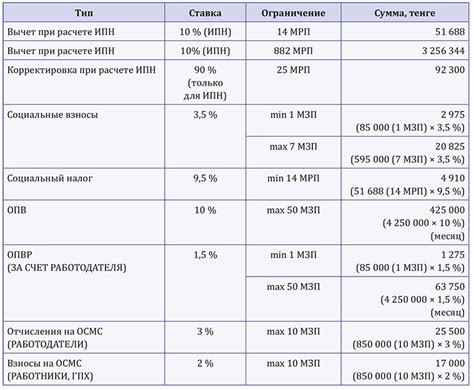

Налоги и отчисления с материальной помощи

Материальная помощь, полученная сотрудником от работодателя, может быть облагаема налогами и подлежать отчислениям в социальные фонды в соответствии с законодательством.

НДФЛ: В соответствии с законодательством, материальная помощь может быть облагаема налогом на доходы физических лиц (НДФЛ). Однако, есть определенные виды материальной помощи, которые могут быть освобождены от налогообложения в пределах установленных сумм. Работодатель должен проводить удержание НДФЛ с материальной помощи и перечислять его в налоговую инспекцию.

Отчисления в социальные фонды: В некоторых случаях материальная помощь может подпадать под отчисления в Пенсионный фонд, Фонд социального страхования и Медицинский фонд. Размер и порядок таких отчислений регламентируются законодательством, и работодатель обязан их проводить со средств, выделенных на материальную помощь.

Ограничения и условия получения материальной помощи

Материальная помощь может предоставляться сотруднику в соответствии с установленными правилами, оговоренными внутренними документами организации. Важно учитывать, что получение материальной помощи может быть связано с определенными условиями и ограничениями.

- Ограничения по видам помощи: компания может установить ограничения на виды материальной помощи, которые могут быть предоставлены сотруднику. Например, определенные льготы могут быть доступны только при определенных обстоятельствах или согласно положениям внутренних правил компании.

- Ограничения по срокам: компания может установить сроки предоставления материальной помощи и определить, как долго сотрудник может пользоваться данными льготами или иными видами поддержки.

- Условия получения помощи: сотруднику может потребоваться выполнить определенные условия для получения материальной помощи, такие как отсутствие нарушений в работе или выполнение специальных задач.

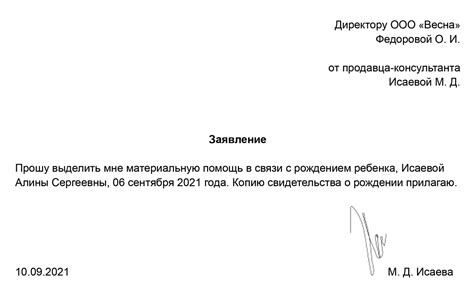

- Документальное подтверждение: для получения материальной помощи сотруднику может потребоваться предоставить документы, подтверждающие необходимость помощи или соответствие условиям получения льгот.

Важно ознакомиться с правилами и условиями получения материальной помощи в организации, чтобы избежать недопониманий и уточнить все детали процедуры получения помощи.

Какие виды материальной помощи не учитываются в доходах сотрудника

Согласно законодательству, не все виды материальной помощи, полученной от работодателя, учитываются в доходах сотрудника и соответственно не облагаются налогами. Наиболее распространенные виды материальной помощи, которые не учитываются в доходах сотрудника, включают:

1. Медицинская помощь: лечение, медикаменты, стоматологические услуги, оказываемые работодателем в рамках медицинского страхования или корпоративной программы здоровья.

2. Отпуск: денежная компенсация за неиспользованный отпуск, выплачиваемая при увольнении или переводе на другую должность.

3. Одноразовая материальная помощь: денежные подарки или компенсации работникам в честь праздников, юбилеев и других мероприятий.

4. Образовательная помощь: компенсация или оплата обучения, курсов, семинаров, связанных с профессиональным ростом сотрудника.

Учитывая перечисленные виды материальной помощи, работник может получить дополнительные льготы и бонусы без увеличения налогооблагаемого дохода.

Вопрос-ответ

Какие виды материальной помощи могут учитываться в доходе сотрудника?

В доход сотрудника могут включаться различные виды материальной помощи, такие как денежные выплаты, предоставление товаров или услуг, компенсации за определенные расходы и т.д.

Какие основные правила учитывания материальной помощи в доходе сотрудника?

Основные правила учитывания материальной помощи в доходе сотрудника определяются законодательством и налоговыми правилами. При этом, не все виды помощи могут учитываться в доходе, а некоторые могут быть освобождены от налогообложения в определенных случаях.