Центральный банк – это ключевой игрок в экономике страны, который регулирует и контролирует монетарную политику. Одним из важнейших инструментов управления экономикой является установление ключевой процентной ставки, которая оказывает влияние на уровень инфляции, процентные ставки по кредитам, курс национальной валюты и другие аспекты финансовой системы.

Когда Центральный банк принимает решение о повышении ключевой ставки, это обычно является сигналом для банков о необходимости снижения объемов кредитования, что приводит к уменьшению денежной массы в обращении. Повышение ключевой ставки способствует снижению инфляции, поскольку дорожает кредитный капитал.

Роль Центрального банка

Одним из основных инструментов, которыми Центральный банк пользуется для достижения своих целей, является изменение ключевой ставки, которая влияет на распределение кредитов, инфляцию и экономический рост страны.

Экономическая стратегия банка

Повышение ключевой ставки способствует сдерживанию инфляции, стимулирует сбережения и уменьшает риск финансового пузыря. В то же время, слишком сильное повышение ключевой ставки может привести к замедлению экономического роста и ухудшению инвестиционной активности.

| Преимущества: | Недостатки: |

|

|

Механизм формирования ключевой ставки

Центральный банк устанавливает ключевую ставку на основе анализа макроэкономических показателей, таких как инфляция, уровень безработицы, рост ВВП и другие факторы, влияющие на экономику страны.

Повышение ключевой ставки Центрального банка происходит в случае необходимости снижения инфляции и укрепления национальной валюты. Это позволяет сдерживать рост цен и стимулировать спрос на валюту страны.

Влияние изменения ключевой ставки распространяется на всю финансовую систему, влияя на процентные ставки по депозитам, кредитам и другим финансовым инструментам.

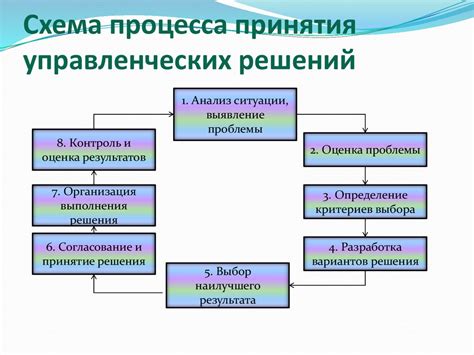

Основные критерии принятия решения

Повышение ключевой ставки Центрального банка осуществляется на основе анализа нескольких основных критериев:

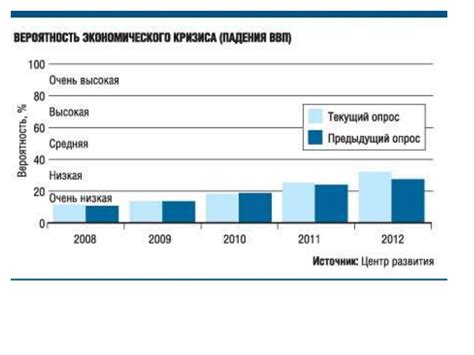

- Инфляция: уровень инфляции является одним из важнейших показателей, который анализируется при принятии решения о повышении ключевой ставки. В случае роста инфляции Центральный банк может принять решение о повышении ключевой ставки для сдерживания инфляционных давлений.

- Экономический рост: оценка текущего состояния экономики и ее перспективы также играют важную роль в принятии решения о повышении ключевой ставки. Если экономический рост слишком высок, Центральный банк может принять меры для предотвращения перегрева экономики, включая повышение ключевой ставки.

- Уровень безработицы: анализ уровня безработицы также учитывается при принятии решения о повышении ключевой ставки. Например, если уровень безработицы слишком низок, это может привести к повышению зарплат и увеличению инфляционных давлений, что в свою очередь может потребовать повышения ключевой ставки.

- Внешние факторы: кроме внутренних экономических показателей, Центральный банк также учитывает внешние факторы, такие как мировые экономические тенденции, курс иностранной валюты и др., при принятии решения о повышении ключевой ставки.

Влияние повышения ставки на экономику

1. Инфляция: Повышение ключевой ставки Центрального банка может оказать давление на инфляцию, так как увеличенные процентные ставки могут привести к снижению потребительского спроса и инвестиций, что сдерживает расходы и в целом влияет на уровень цен в экономике.

2. Инвестиции: Повышение ставки может также снизить уровень инвестиций, так как заемные средства станут дороже и компании могут ограничить свои капиталовложения, что в итоге может замедлить экономический рост.

3. Обменный курс: Повышение ставки может оказать влияние на обменный курс национальной валюты, так как более высокие процентные ставки могут привлечь иностранные инвесторы, что в свою очередь может привести к укреплению валюты.

4. Кредитование: Повышение ставки сделает кредитование дороже для потребителей и компаний, что может уменьшить объем заемных средств и уровень расходов, возможно, снижая рост экономики.

Меры по стабилизации финансового рынка

1. Интервенции Центрального банка. В случае возникновения нестабильности на финансовом рынке, Центральный банк может провести различные действия, такие как операции на открытом рынке, регулирование резервов банков, увеличение или снижение ключевой ставки.

2. Ликвидность. Для обеспечения стабильности финансового рынка, Центральный банк может предоставлять банкам необходимую ликвидность через различные механизмы, такие как кредитование под залог ценных бумаг или другие активы.

3. Регулирование рисков. Центральный банк может ввести регуляции и ограничения, направленные на снижение финансовых рисков на рынке, такие как установление ограничений на кредитование или повышение требований к резервам банков.

Ожидания рынка перед изменением ставки

Перед официальным заявлением о возможном изменении ключевой ставки Центрального банка, рынок активно анализирует все доступные данные и события, которые могут повлиять на решение банка. Участники рынка следят за экономическими показателями, инфляцией, уровнем безработицы и другими факторами, чтобы сделать предположения о направлении будущих действий банка.

В условиях неопределенности и волатильности, предварительное ожидание изменения ключевой ставки может привести к изменению цен активов на рынке. Инвесторы и трейдеры могут корректировать свои стратегии и портфели, исходя из прогнозов и прогнозируемого решения Центрального банка.

- Некоторые участники рынка могут ожидать повышения ставки, чтобы бороться с инфляционными угрозами и обеспечить устойчивость валюты.

- Другие могут ожидать снижения ставки, если экономика находится в умеренном спаде и требует стимулирования.

- Третьи могут не ожидать изменений, если банк считает, что текущие экономические условия недостаточно основательны для корректировки ставки.

Вопрос-ответ

Каким образом повышение ключевой ставки Центрального банка влияет на экономику страны?

Повышение ключевой ставки Центрального банка приводит к увеличению процентных ставок по кредитам и вкладам в банках. Это, в свою очередь, снижает объем денежной массы в обороте, увеличивает стоимость кредитования и сбережений. Как результат, инвестиции снижаются, уровень потребления уменьшается, что может привести к замедлению экономического роста. В целом, повышение ключевой ставки Центрального банка направлено на сдерживание инфляции при перегреве экономики и укрепление национальной валюты.

Почему Центральный банк принимает решение о повышении ключевой ставки?

Центральный банк принимает решение о повышении ключевой ставки в случае, когда инфляция в стране начинает ускоряться, а экономика перегревается. Повышение ключевой ставки помогает сдерживать инфляционные ожидания, увеличивает стоимость кредитования, тормозит активность экономики и способствует стабилизации цен. Таким образом, повышение ключевой ставки является механизмом контроля инфляции и поддержания финансовой стабильности в стране.

Какое влияние повышение ключевой ставки Центрального банка оказывает на финансовые рынки?

Повышение ключевой ставки Центрального банка влияет на финансовые рынки следующим образом. Увеличение ставки приводит к росту процентных доходов по облигациям и депозитам, что делает инвестиции в финансовые инструменты более привлекательными. Одновременно повышение ставки снижает спрос на заемные средства, что может вызвать снижение цен на активы, включая ценные бумаги. Таким образом, повышение ключевой ставки Центрального банка оказывает значительное влияние на финансовые рынки и инвестиционные стратегии участников.

Как работает механизм повышения ключевой ставки Центрального банка?

Повышение ключевой ставки Центрального банка происходит путем увеличения процентной ставки, по которой коммерческие банки могут занимать деньги у Центрального банка. Это делается для увеличения стоимости заемных средств и ограничения доступности кредитования на рынке. Увеличение ключевой ставки стимулирует сбережения и ограничивает потребительское и инвестиционное спрос на кредиты, что способствует стабилизации экономики и контролю инфляции.